Es el tercer día consecutivo de relativa calma en todos los mercados, aunque una sorpresa alcista del IPC alemán hizo subir los rendimientos europeos.

El pódcast de hoy

- La sorpresa al alza en el IPC alemán hizo subir los rendimientos europeos

- En Alemania, desde hace dos años, subió 9 puntos básicos hasta el 2,74%.

- Las acciones estadounidenses subieron y el VIX cayó a su nivel más bajo desde el 8 de marzo

- Sin embargo, el rendimiento de las acciones de bancos e instituciones financieras estuvo por debajo de la media

- El dólar estadounidense ha bajado un 0,5% en el DXY

- Próximos: IPC de la zona euro, PCE de EE. UU., PMI de China, confianza del consumidor de Nueva Zelanda

Es el tercer día consecutivo de relativa calma en los mercados. Las acciones subieron levemente, los rendimientos de EE. UU. experimentaron movimientos modestos y el dólar estadounidense es más débil en DXY. Los rendimientos europeos subieron después de una sorpresa alcista en el IPC alemán y señales de inflación subyacente rígida.

En cuanto a Europa, ha vuelto a observar la inflación en el período previo a la publicación de las cifras preliminares del IPC de la zona euro para marzo mañana. España entregó una sorpresa bajista en el titular, con la tasa coordinada cayendo al 3,1% interanual desde el 6,0%. al 1,1% m/m (consenso 3,7/1,6). Esto se basa en los fuertes efectos subyacentes dado que las subidas de los precios de la energía cayeron un año antes de lo previsto. Sin embargo, la inflación subyacente cayó solo una décima hasta el 7,5% desde el 7,6% y siguió apuntando a las persistentes presiones subyacentes que son el foco principal del BCE. más tarde en el día, Alemania dio una sorpresa alcista, cayendo a un 7,8% interanual desde un 1,1% interanual. (Consenso 7,5 / 0,8) Por encima del 9,3% interanual de febrero. No se publicaron números básicos, pero Bloomberg estima que la inflación subyacente aumentó del 5,4% al 5,7%. La mayor caída en los titulares de España se debe a que los precios de la energía respondieron más rápido a los movimientos del mercado mayorista que otros países a principios del año pasado, pero los efectos subyacentes también llevaron a una fuerte caída en el número de Alemania. % en marzo. .

Los rendimientos alemanes a 2 años subieron tras una sorpresiva tendencia alcista alemana, hasta 14 puntos básicos en el día a 2,79%, con el máximo de dos años ahora en alrededor de 2,74% y 9 puntos básicos más hoy. Esto se produjo después de que el movimiento inicial en la parte posterior de los datos españoles se redujera al 2,50%. El rendimiento alemán a 10 años fue superior en 4 puntos básicos. En cuanto al contexto, los rendimientos a dos años siguen estando unos 60 puntos básicos por debajo de su nivel del 9 de marzo, antes de las turbulencias bancarias. El precio del BCE implicaba una probabilidad del 81 % de un aumento de 25 pb en la reunión de abril, ahora califica 60 pb de ajuste adicional para septiembre, frente a los 50 pb de ayer. La cifra preliminar para la Eurozona se publicará esta tarde, y se espera que la tasa subyacente disminuya a 7,1% desde 8,5% en una base mensual de 1,1%, pero la tasa subyacente aumente a un nuevo récord de 5,7% desde 5,6% . El rendimiento de los bonos estadounidenses a 10 años perdió 2 puntos básicos, hasta el 3,55%.

en stock, El S&P500 subió un 0,6%, extendiendo las ganancias de ayer. Sin embargo, las acciones bancarias de EE. UU. tuvieron un rendimiento inferior, con el índice bancario KBW cayendo un 1,3%. El sector financiero fue el único sector en el S&P500 que experimentó caídas hoy, con ganancias lideradas por bienes raíces y tecnología de la información. En otra indicación de que la volatilidad de las últimas dos semanas puede estar disminuyendoel VIX volvió a caer por debajo de 20, su nivel más bajo desde el 8 de marzo. En Europa, el índice Euro Stoxx 50 subió un 1,3%.

El dólar estadounidense se debilitó, con una caída del 0,5% en el DXY. En 102,15, el índice DXY está ligeramente por encima de su mínimo reciente de 101,92 el 23 de marzo. Las monedas europeas estaban en lo más alto de la clasificación del G10 con el euro subiendo un 0,6%, hasta 1,0905. El dólar australiano subió un 0,4% a 0,6710 y actualmente no está lejos del máximo intradiario de 0,6718.

También escuchamos a los oradores federales durante la noche. El presidente de la Fed de Richmond, Barkin, dijo que ve el rango potencial para los resultados futuros como “muy amplio… si la inflación persiste, podríamos responder elevando aún más las tasas de interés”. Agregó: “Si está equivocado sobre la dinámica de precios vigente o sobre las condiciones crediticias, podemos responder adecuadamente”. Pero no fue pesimista y explicó por qué apoyó un repunte en la última reunión, diciendo: “Si das un paso atrás en la inflación demasiado pronto, la inflación vuelve más fuerte, lo que requiere que la Fed haga más, con más daño”. El presidente de la Fed de Boston, Collins, sonó más agresivo que Barkin y dijo: “La inflación sigue siendo muy alta, y las indicaciones recientes refuerzan mi opinión de que hay más trabajo por hacer”. La pregunta clave para los políticos es hasta qué punto la restricción del crédito desacelerará la economía. En opinión de Collins, los estándares de préstamos bancarios más estrictos “pueden compensar en parte la necesidad de aumentos de tasas adicionales”.

Fed de Kashkari Minneapolis, que Estuvo en el centro de la respuesta del gobierno a la crisis financiera de 2008-2009, sonó una nota de precaución.. Y aunque señaló que este no es su pronóstico, dijo que “los pánicos bancarios y las tensiones bancarias están demorando más de lo que piensa. En 2008, tomó dos años”. “Cada vez en un año de 2008, pensamos que lo superaríamos, había otro zapato que aún no habíamos dejado”. Agregando un poco de información para ayudar a aumentar el impacto de los términos de crédito más estrictos, simplemente agregó que ” lo que no está claro en este momento es la cantidad de estrés bancario en las últimas semanas”. Eso condujo a una contracción crediticia sostenida que luego conduciría a una desaceleración en la economía estadounidense”.

En el flujo de datos de EE. UU., las solicitudes iniciales de desempleo en EE. UU. aumentaron en 7k a 198k la semana pasada, superando los mínimos del ciclo si observa el gráfico, pero Las solicitudes de desempleo se mantienen en niveles muy bajos en línea con el mercado laboral aún ajustado. Avisos de ajuste y readiestramiento de trabajadores (WARN, por sus siglas en inglés), que requieren que los empleadores con más de 100 trabajadores a tiempo completo proporcionen un aviso por escrito al estado y a los trabajadores al menos 60 a 90 días antes del cierre de fábricas y despidos masivos, así como más ampliamente después de una serie de despidos laborales en Challenger, está comenzando a mostrarse en los últimos meses, y parte de la mitigación debería ser más evidente en los reclamos durante el segundo trimestre.

ayer en australia, Las ofertas de trabajo cayeron solo un 1,5% en los tres meses hasta febrero, un 9% por debajo de su pico en mayo de 2022. Esta fue una disminución menor que la disminución del 4,6 % en los tres meses anteriores y aun así dejó vacantes un 92 % por encima de los niveles previos a la pandemia en febrero de 2020. Las vacantes no se mencionaron como de niveles más altos en los datos aprobados por el RBA hasta la reunión de la junta en abril. , pero los datos de hoy ciertamente se suman al informe de empleo de febrero al señalar un contexto de mercado laboral aún muy ajustado hasta 2023, incluso si parte del malestar agudo de finales de 2022 puede haberse aliviado y el ritmo de crecimiento del empleo se ha desacelerado. Si bien el índice de inflación mensual del miércoles agregó más confianza a las expectativas generalizadas de que la inflación australiana alcanzó su punto máximo en el cuarto trimestre, el ajuste continuo en el mercado laboral podría respaldar cierta estabilidad en el camino de regreso al 2-3%.

próximo

- Día tranquilo en el calendario local, con solo crédito privado. en Nueva Zelanda, Confianza del Consumidor Es probable que permanezca deprimido.

- El PMI oficial de China proporcionará una actualización de marzo sobre el impulso de la recuperación económica.. El PMI manufacturero se desaceleró a 51,6 desde 52,6, mientras que el índice no manufacturero se mantuvo cómodamente en territorio de expansión a 55,0 desde 56,3.

- el Índice de precios al consumidor en la eurozona Se espera que aumente un 1,1 % mensual, pero para la tasa básica caerá a un 7,1 % desde un 8,5 % sobre la base de los efectos básicos. La tasa de interés base es 5.7% desde 5.6%.

- En el calendario de los EE. UU. son los ingresos y gastos personales., incluida la medida de inflación del gasto de consumo personal preferida por la Reserva Federal. El gasto aumentó un 0,3 % mensual y no hubo muchos beneficios después de que el tiempo de enero mejorara un +1,8 % mensual. El deflactor central del PCE se ve en 0,4 % intermensual, que es mejor que el 0,6 % de los meses anteriores, pero sigue siendo demasiado bueno para la Fed. El sentimiento final del consumidor de UMich también está fuera, y los miembros de la Fed Williams, Cook y Waller están en el círculo de oradores.

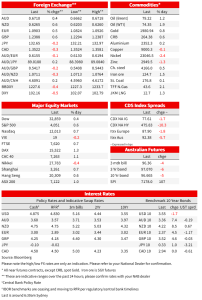

precios de mercado

Para obtener más información sobre divisas, tipos de interés y materias primas, visite nab.com.au/nabfinancialmarkets. Leer Descargo de responsabilidad NAB Markets Research.

“Amante de los viajes. Pionero de Twitter. Ávido gurú de la televisión. Aficionado a Internet galardonado”.